確定申告で“正しく”節税する2つのポイント(後編)

前回より確定申告で“正しく”節税する2つのポイントについて、お伝えさせて頂いております。

(前回の記事はこちら)

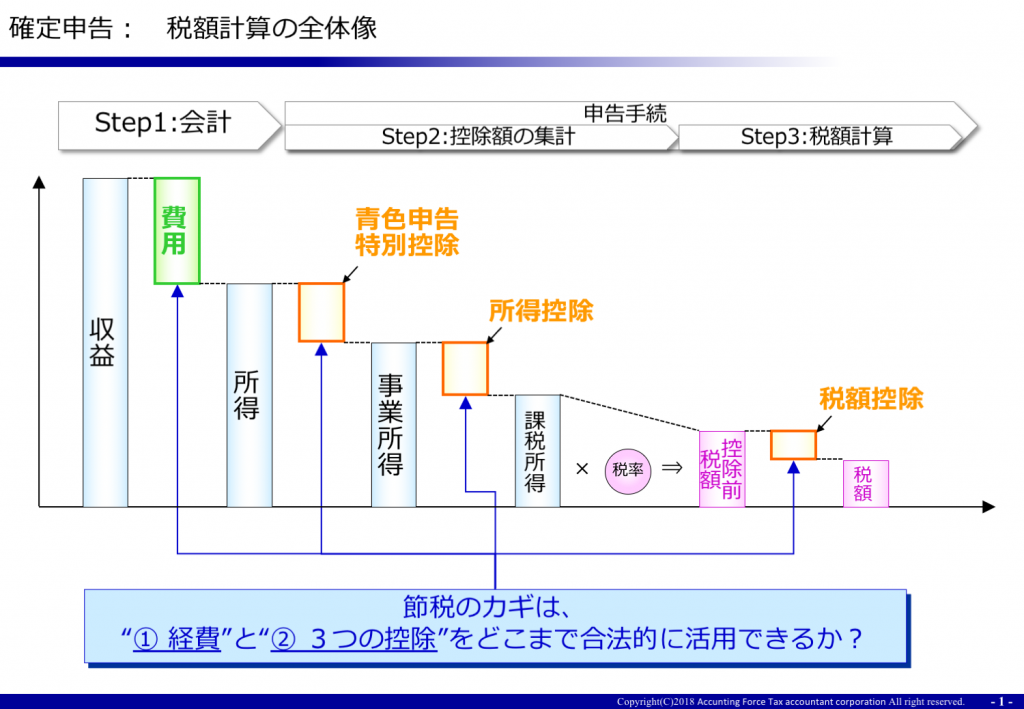

おさらいですが、確定申告で“正しく”節税する2つのポイントは以下の通りです。

“正しく”節税する2つのポイント

①経費を(合法の範囲内で)できるだけ計上する

②3つの控除制度(1.青色申告特別控除/2.所得控除/3.税額控除)をフル活用する

確定申告の計算は下記のようなプロセスとなっているため、上記2つの押さえることで“正しく”節税をすることが可能となります。

順番は前後しますが、前回は“② 3つの控除制度(1.青色申告特別控除/2.所得控除/3.税額控除)をフル活用する”という点をお伝えしたので、今回は“① 経費を(合法の範囲内で)できるだけ計上する”方法についてお伝えさせて頂きます。

目次

確定申告で“正しく”節税する2つのポイント:経費を(合法の範囲内で)できるだけ計上する

さて、“① 経費を(合法の範囲内で)できるだけ計上する”ために、気をつけるべき大事な点が2点あります。

(経費を計上する点で気をつけるべき点)

(1) 経費として計上できる範囲

(2) 経費として計上するために用意するもの

まず、“ (1) 経費として計上できる範囲” ですが、事業を行っている方を前提に、端的にいうと

「事業の収入を得るために要した費用の額」

がその範囲になります。ここで、その収入との関連性が明確なものであれば、特に判断に迷うことは無いと思うのですが、収入との関連性が不明確な、いわゆる“グレー”な費用は、その処理に悩みます。

知人との会食代

例えば、知人との会食代。実際、知人と会食中に仕事の会話をし、そこで仕事を頂けるケースもありますし、営業トークをしたものの、受注に結びつかないこともあるでしょう。こういった会食代はいずれも事業の収入を得るために要した費用として、「交際費」という名目で経費計上します。

一方、仕事と全く関係ないプライベートな食事の場合。これは、上記の範囲と照らして、経費にすることはできません。

ただ、こういった会食代はその領収書からは、それが事業の収入を得るために必要だったのか/必要でなかったのか判断できません。そのため、税務調査では、しばしば高額な交際費については指摘を受けることもあります。

そこで、その支払が事業に関連することを説明できるようにするため、“会食の相手の指名”や“その目的”をメモっておくのがオススメです。

ちょっと話がそれてしまいましたが、要はこの “事業の収入を得るために要した費用”であれば経費として計上できるし、その関連性がなければ経費計上できないということです。ただ、実務上はこの“要した費用”という判断がなかなか難しい。

美容院代

別の例で言うと、美容院代。Webやセミナー等で人前に出る機会が多い方もいらっしゃると思います。実際、その広告のおかげで受注ができれば、身なりを整える美容院代も“事業の収入を得るために要した費用”となるのではないかと考えられそうなものです。

ただ、実際には美容院代を経費計上できるケースは限定的だと考えた方が良いでしょう。税法でその具体的な判断まで明文化されたものはありませんが、経費計上できるかどうかは、

“その事業をしたことで発生した費用かどうか”

別の言い方をすれば、“その事業をしていなければ発生していない費用かどうか”

という考え方を目安に判断すると良いと思います。更に、それが

“客観的に証明できるかどうか?”

という点も重要です。美容院代のケースであれば、Webやセミナー等に出なくても一般的には定期的に美容院に行くでしょうし、この美容院代は “いつもと違う特別なもの” という事が説明出来ないと、税務署が経費として認めてくれる可能性はかなり低いと思います。

例えば、専用のメイクアップアーティストさんがついて、その方に対する支払いが、通常の美容院代とは別に発生している場合は、そのメイクアップアーティストさんに対する支払いは経費計上が可能だと思います。また、芸能人やモデルさんのように、外見的な魅力が収入金額に大きな影響を及ぼす事業についても、経費計上できる可能性は高くなります。

この考え方をしっかり理解した上で、経費計上できる金額が最大になるよう取りこぼしの無いようにしましょう。

経費として計上するために用意するもの

さて、次に “(2) 経費として計上するために用意するもの” ですが、これは

その支払を裏付ける資料、具体的には“領収書やレシート”

を用意する(取っておく)ようにして下さい。

経費として計上するためには、実際にその支払を裏付ける資料が必要なのです。

ここで、領収書とレシートどちらが必要かと聞かれることも多いのですが、実務上はどちらでも構いません。

ただ、消費税を納める必要のある方は、1回の支払いが3万円以上の場合は“領収書”をもらって保存しておくようにしましょう。

領収書とレシートどちらが必要?

領収書とレシートの違いは何か?と考えると、支払った内容の詳細が書いてあるか否かという点や、手書きかレジで印字されるかなどの違いがありますが、税務上は “領収書を受け取る人の名前(要は支払いをした人の名前)” が書いてあるかどうかという違いが重要です。

なお、細かい話になりますが、1回の支払いが3万円未満である場合で、 “領収書” をもらわずにレシートで代替する場合には、帳簿に法定事項(注1)を記載しないといけないというルールがありますので、その点はご留意下さい。

(注1:法定事項として記載が必要なものは、通常「1.支払先の名称」、「2.取引実行日」、「3.取引の内容」、「4.支払額」の4点になります。

詳細は国税庁タックスアンサー「No.6497 仕入税額控除のために保存する帳簿の記載内容」をご参考下さい。)

領収書とレシートがなくても経費計上できるケース

また、領収書やレシートがない場合でも、経費計上できる場合があるので、そういった経費も取りこぼさないよう注意しましょう。

例えば、冠婚葬祭のご祝儀や香典の支出。仕事関連で出席した場合のこれらの支出は経費計上が可能です。ただ、通常、その際に領収書やレシートは当然発行されないでしょう。ご祝儀を渡して芳名帳に名前を書いている際に、こっそり「あとで、領収書お願いできますか?」とは言いづらいと思います。そこで、この場合には、席次表等に“ご祝儀の金額”や“仕事上の間柄”を記載すると、それが領収書代わりになります。

更に、海外に出張に行き、仕事の都合で会食をした場合、海外では領収書やレシートを受け取れないケースや、感熱紙のレシートで時間の経過により記載内容が消えてしまうケース等もあります。そうした場合には、その ”支払の内容” や “日付” 、 “金額” 等をメモっておき(できれば “出金伝票” 等に記載しておき)、それを領収書代わりにすることで経費計上することが出来ます。

税務署の方々もそういうケースであれば、領収書やレシートが無い/もしくは不備があることも理解してくれるので、しっかり準備をして、経費計上を認めてもらえる状況を作っておきましょう。

ただ、そういった背景・理由が無いのに手書きの資料を領収書・レシート代わりにするのは認められないでしょう。自分の手書きの資料を根拠とするには、 “なぜそうせざるを得なかったのか?” という合理的な理由が必要になりますのでその点は勘違いの無いようお気をつけ下さい。

さて、前回に続いて、確定申告で“正しく”節税する2つのポイントのお話をさせて頂きました。今回は、“経費を(合法の範囲内で)できるだけ計上する”という点でしたが、概要はご理解頂けたでしょうか?

支払いを済ませて、“領収書・レシート”を発行してもらう1分足らずの時間が我慢できず、“要らないですー”と言ってしまう事のあった方も、今後は是非 “領収書・レシート” をちゃんともらって保管しておくようにして下さい。

“領収書・レシート”は後々の節税につながる可能性のある魔法の用紙

“領収書・レシート”は後々の節税につながる可能性のある魔法の用紙です。皆さんに適用される税率にもよりますが、そこに “記載された金額の2~3掛けの金券” だと思ってみて下さい。例えば1万円と書かれたレシートは、2,000~3,000円の金券だと思えば、面倒でもちゃんともらって保管しませんか?

正しく経費計上できる範囲を理解して、合法的に経費を積み上げ、節税をして行きましょう!

なお、上記の説明だけでは解消しきれない、経費の判断に関する論点があります。

次回、補足として“経費計上にまつわる分かりづらい論点”についてご説明させて頂きます。

![CARRY ME [キャリーミー] |個人のプロに仕事が舞い込むサイト](https://carryme.jp/magazine/wp-content/themes/carryme/common/images/cta_bt01.png)