確定申告で“正しく”節税する2つのポイント(前編)

年に1回の確定申告に不安を感じていませんか?

年に1回の確定申告。毎年、書籍やネットを調べながら、なんとかこなしている人も多いと思います。しかし、その毎年自分で行っている確定申告、自信をもってできている人はどれほどいるでしょうか?

実際に確定申告に不安を感じる人は多いと思います。それは以下のような3つの確定申告特有の理由があるからではないでしょうか?

1.申告頻度: 確定申告は通常であれば、年に1回しか行いません。そのため、1年前の記憶を呼び起こし曖昧な記憶で確定申告をむかえる

2.制度改正: 税制改正は毎年あり、確定申告を含む個人の所得に影響を与える変更があります。制度改正を正確かつ網羅的に把握するのは相当手間であるため、不明な点を抱えている

3.自己申告: 日本は申告納税制度を取っており、納税者自らが所得・税金を計算して申告・納税します。税務調査の対象になったり、明らかに不備があったりする場合でないと税務署から申告内容の指摘を受けることはほとんどありません。そのため、正しい確定申告かどうかの解答がない中で、確定申告を続けなければならない

このような状況のため、確定申告に苦手意識を持たれている方は多いと思います。そこで、今回は確定申告で“正しく”節税する2つのポイントをお伝えします。

“正しく”申告するということ

ここで重要なことは“正しく”申告するということ。

税理士業務を行っていると、間違った知識や思い違いによって危うい確定申告をされている方に出会う事があります。

上述の通り、日本は申告納税制度を取っているため、確定申告の間違いはそのまま自分の財産を減らすことに直結します。自己責任と言ってしまえばそれまでですが、知り合いの社長や、出処のわからないネットの情報を鵜呑みにしない事が重要です。

(この情報もネットの情報ですが(笑)税理士が書いていますので、間違った情報ではないですが、解釈の違いがゼロになることは無いと思いますので、疑問や不明点がある場合は、弊社や知り合いの税理士に確認の上、確定申告を進めるようお願いします)

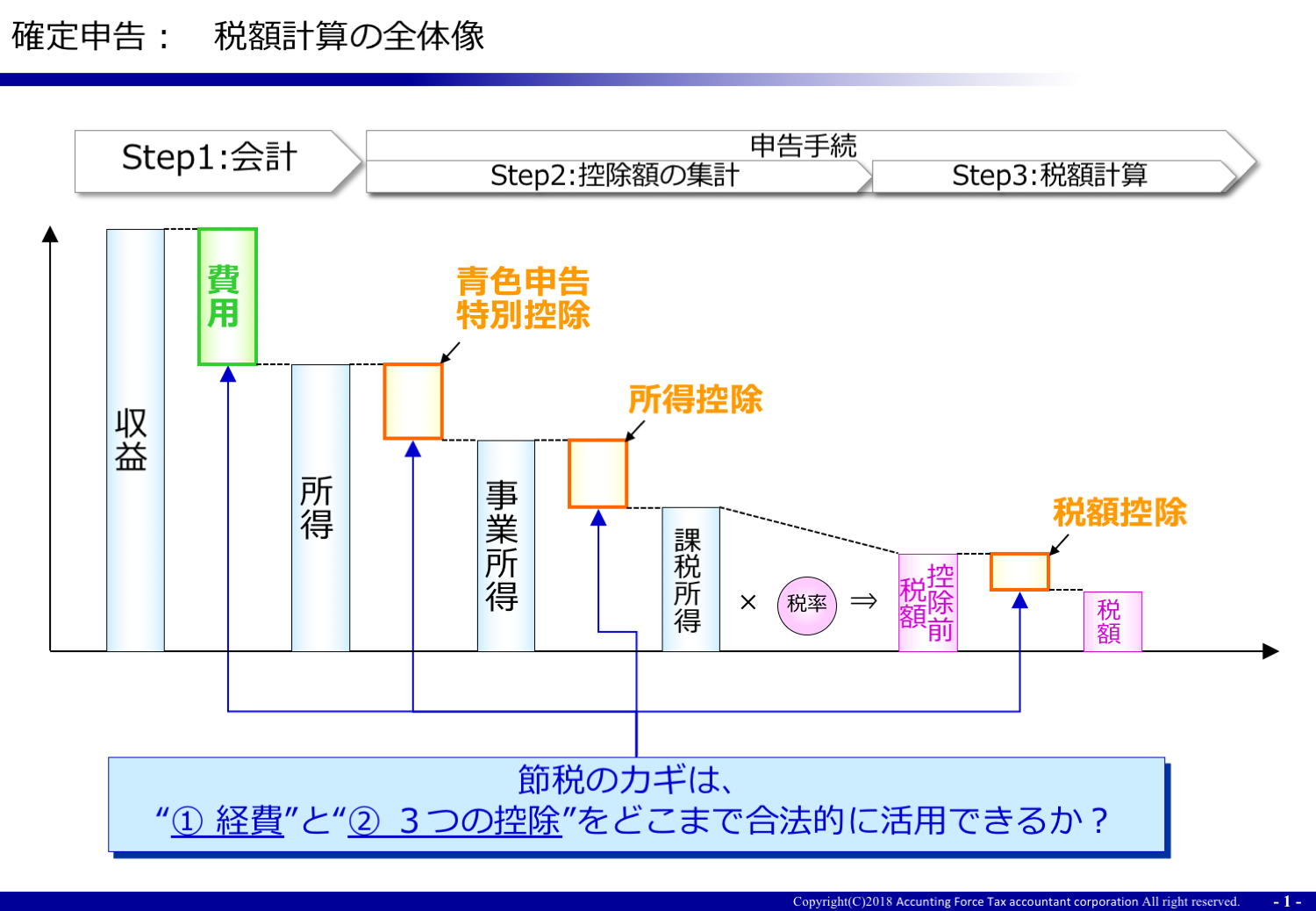

さて、それでは“正しく”節税する2つのポイントをお伝えしたいのですが、そのためにまずは確定申告の全体像を把握しましょう。確定申告で税金が計算されるまでの流れを図示すると以下のようになります。

▼以下の流れは、「事業所得」の申告を前提としています。「給与所得」や「配当所得」など、その他の所得がある場合は、それぞれで計算された所得が表中の「事業所得」に加算されて計算されていく流れとなります。

申告までの3Step

申告までの流れは、以下の3Stepに大別することができます。

Step1:会計

…ここでは、1年間の収益と費用を集計し利益(税務上の“所得”とほぼ同じ)を計算します。

Step2:控除額の集計

…Step1で集計した収益・費用・利益に加え、税務上規定された「所得を減額できる控除金額(青色申告特別控除、所得控除)」を集計し、その金額を所得から差し引くことで、「課税所得」を計算します。

Step3:税額計算

…Step3で計算した「課税所得」に税率を乗じて「仮税額」を計算します。更にそこから「税額控除」を差し引いて「税額」を算出します。これが“納税額”となります

(各人の置かれている状況に応じて、上記の流れはもう少々複雑になることもございますが、ここでは一般的な流れにフォーカスして話を進めます)

さて、上記の図を見てみると、税額を抑えるには、「課税所得」や「所得」を少なくすれば良いことが分かります。(税率も低くしたい所ですが、これは所得金額が増えれば税率が高くなる累進課税制度が税法で規定されているため、低くすることはできません)

そのためには、

①経費を(合法の範囲内で)できるだけ計上する

②3つの控除制度(1.青色申告特別控除/2.所得控除/3.税額控除)をフル活用する

といった2つのポイントが重要になるのです。

当然、収益を減らせば納税額を低く抑える事ができますが、それでは自分の収入が減ってしまって本末転倒ですね。

繰り返しになりますが、

“正しく”節税する2つのポイント

① 経費を(合法の範囲内で)できるだけ計上する

② 3つの控除制度(1.青色申告特別控除/2.所得控除/3.税額控除)をフル活用する

これが、確定申告での節税の王道です。

(ちなみに、法人設立を活用した節税や、不動産や保険を活用した節税など各人の置かれている状況によっては、上記の確定申告を実施する以前の取り組みで節税できる方法も多々ありますが、それはまた別の機会に)

では、この2つのポイントはどのように活用するか?

確定申告で“正しく”節税するポイント①控除制度をフル活用する

まず「②3つの控除制度(1.青色申告特別控除/2.所得控除/3.税額控除)」の方が簡単なので、こちらを先に説明します。

この、「3つの控除制度」は、“活用できるものがあれば“漏らさず活用する”というだけです。

そのため、まずは“どのような控除制度があるのかを知っておく”ことが重要です。

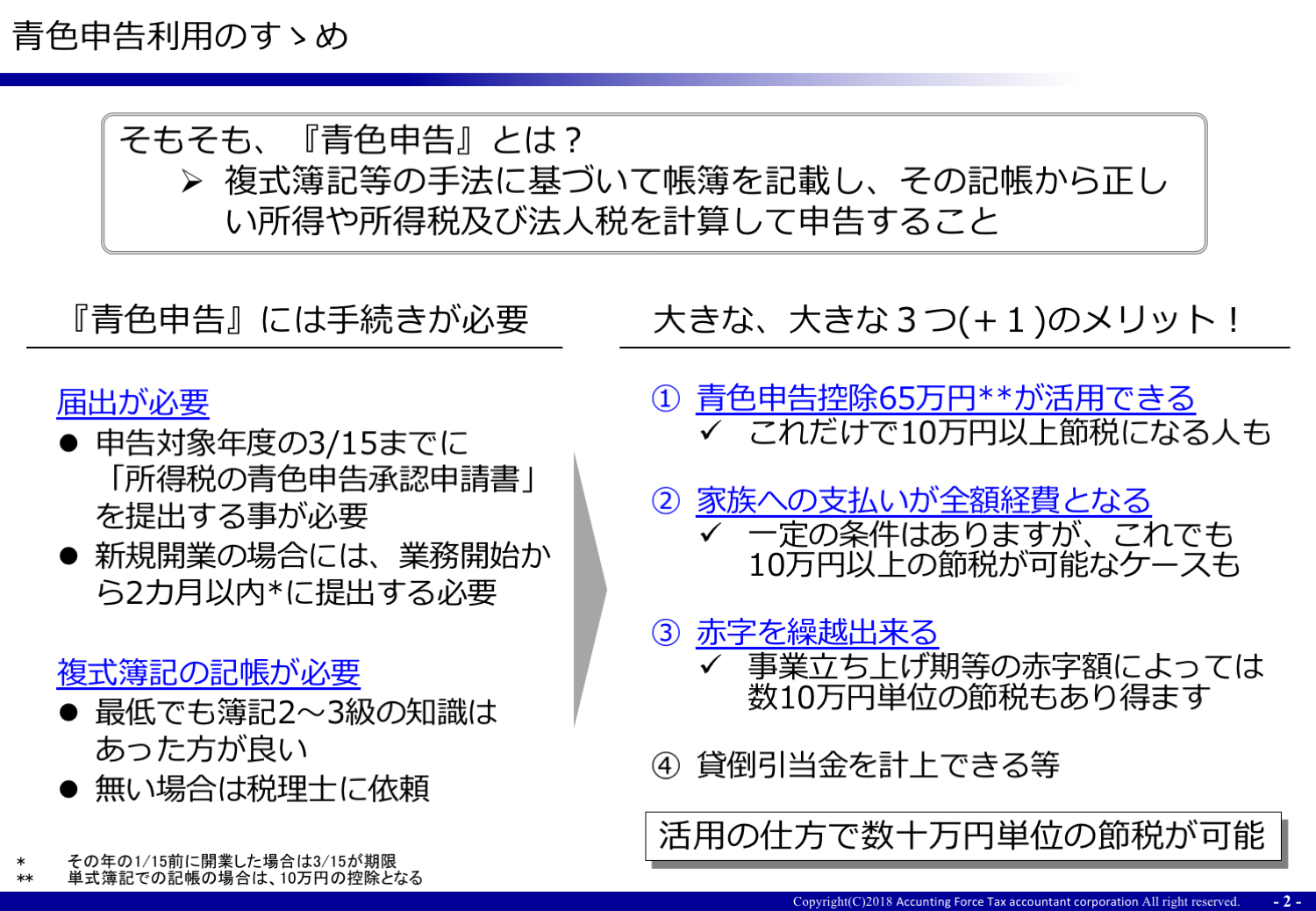

1.青色申告特別控除

これは他の控除制度と異なり、活用しようとすると事前に税務署に対して申請をする必要があります。期限もありますので、その点、注意が必要です。

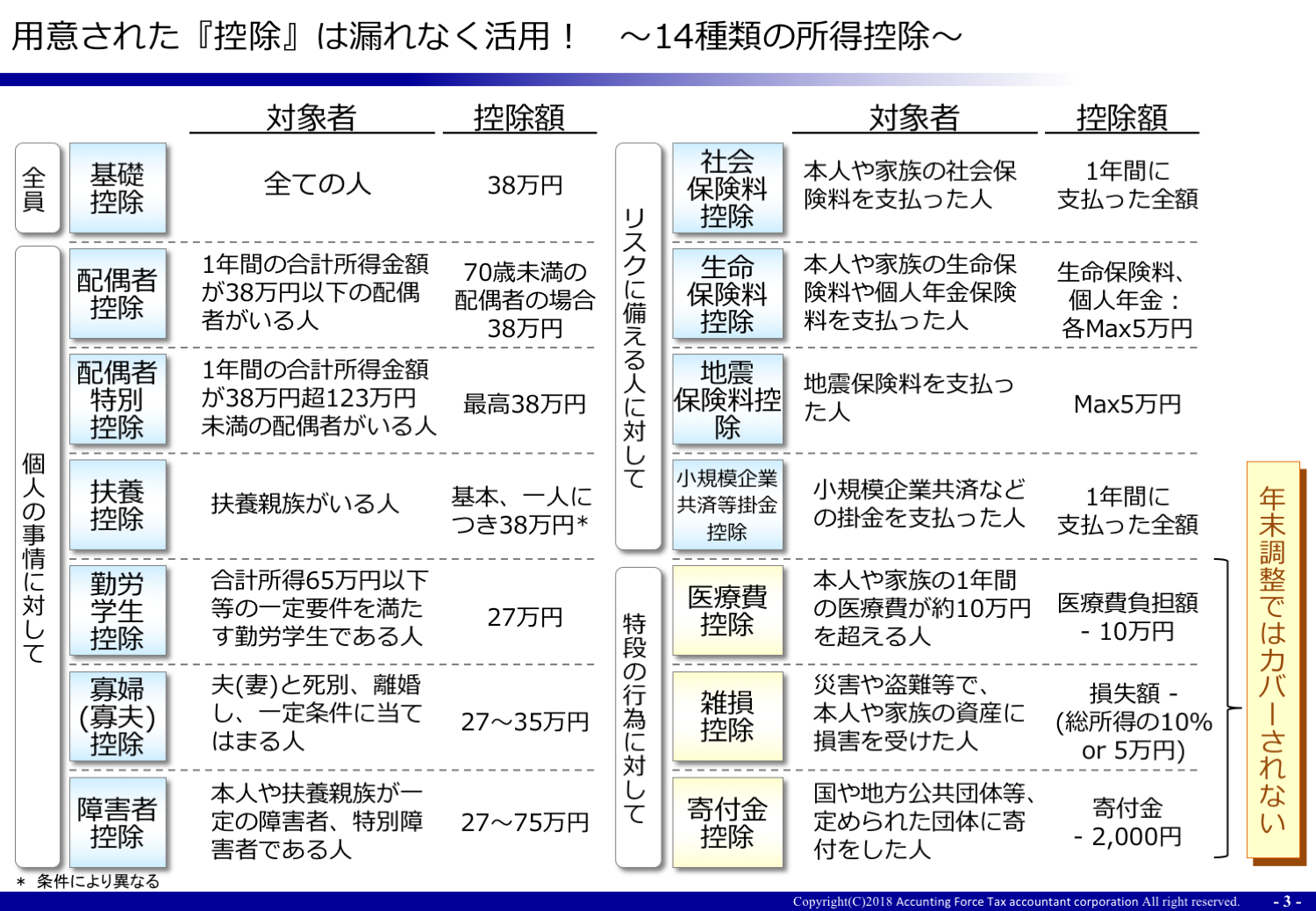

2.所得控除

大まかな概要は上記の通りです。こちらの控除を活用するためには、別途その支出額を証明する資料(証明書やレシート等)が必要になるものがあるため注意が必要です。また、上記の控除制度はそれぞれに細かい規定が設けられています。「配偶者控除」や「医療費控除」等、制度改正のあるものもありますので、まずはざっくり、活用可能な制度の有無を押さえておき、活用の可能性のあるものは、詳細を調べておくことをおすすめします。

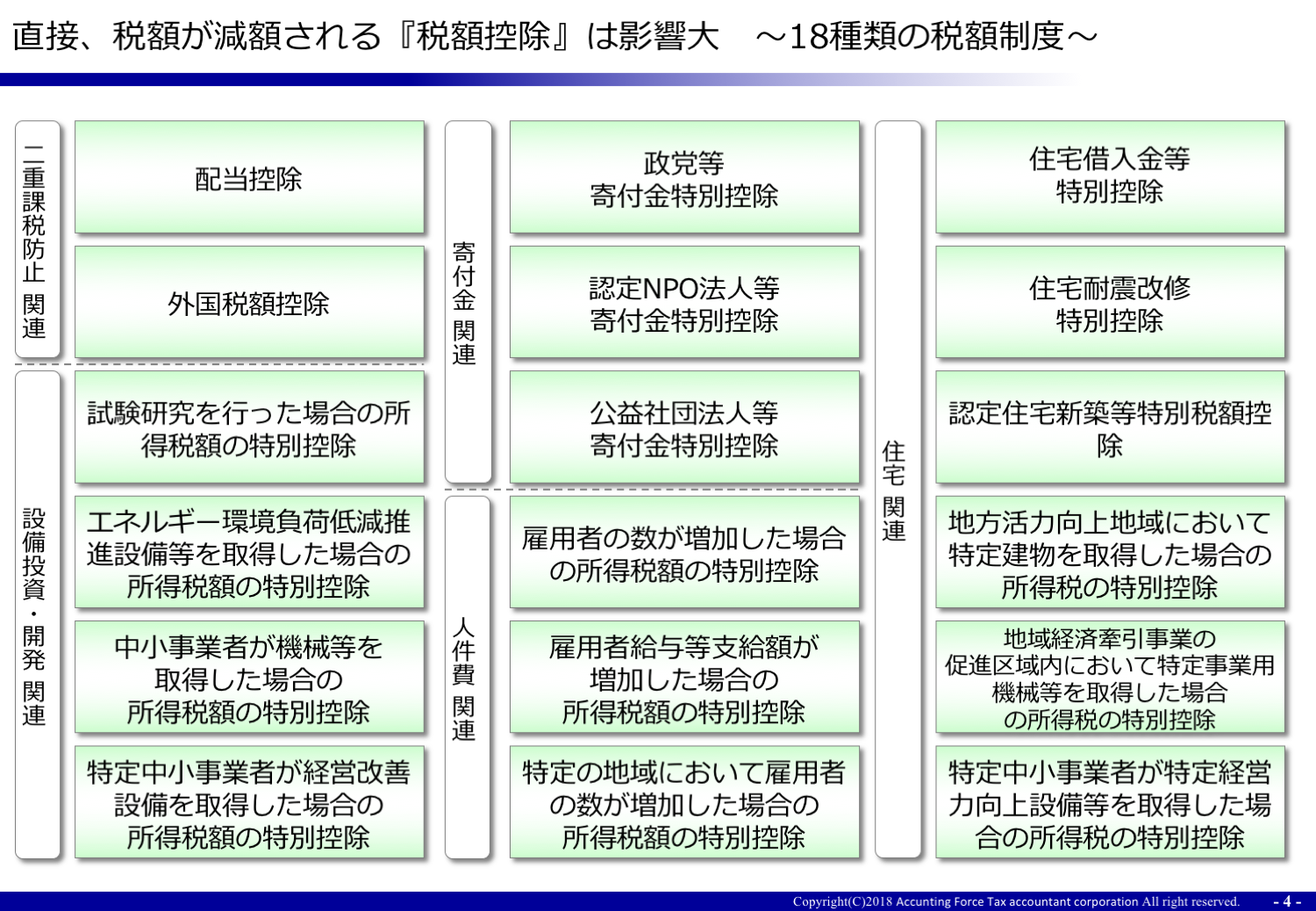

こちらは、該当するものがあると納税額を直接減額でき、節税効果が高いため取りこぼしの無いように特に気をつけましょう。

とりわけ、「配当控除」、「住宅借入金等特別控除」は比較的、利用頻度が高い控除制度になりますので、該当する可能性がありそうな方は、是非これを期に詳細を調べてみることをオススメします。

そして“正しく”節税する2つのポイントのもう一方。「①経費を(合法の範囲内で)できるだけ計上する」という点ですが、こちらも是非、皆さんに知って頂く事で得するポイントがあります。

こちらは、『確定申告で“正しく”節税する2つのポイント(後編)』で詳しく解説させて頂きます。そちらも、お時間がありましたら是非御覧ください。

この記事を書いた人

- 加瀬洋氏(アカウティングフォース税理士法人 代表社員)

青山学院大学経営部卒業後、公認会計士に合格。 資格の学校TAC財務諸表論講師、監査法人トーマツ、ドリームインキュベータに歴任した後、税理士の兄と共に開業。 トーマツにおけるIPO支援、ドリームインキュベータ時代のベンチャーインキュベーション及び戦略コンサルティングの経験を活かし、経営者の視点に立ったサービスに注力している。 現在は税理士法人化しミッションを『中小企業の方々の夢を実現する』ことと定め、起業される方々に、会計・税務を軸とした数字の力を使って生涯のパートナーとしてお役に立ちたいという信念で事業に従事。 ・アカウンティングフォース税理士法人:http://accounting-force.com/ ・会計・税務等に関する相談窓口:http://accounting-force.com/contact

![CARRY ME [キャリーミー] |個人のプロに仕事が舞い込むサイト](https://carryme.jp/magazine/wp-content/themes/carryme/common/images/cta_bt01.png)