シリーズAとは?投資ラウンドごとの資金調達の特徴・企業の成長過程をシリーズA経験企業が解説

2024/2/22

とりあえず見てみない?プロ人材リスト

マーケティング、広報、事業開発などの施策ごとのプロ人材リストはこちら

13000人から厳選

しかし、何を基準にしてシリーズAを迎えるべきなのか、その特徴や注意点は何なのか、そして成功や失敗の事例にはどのようなものがあるのかなど、疑問を抱える企業も少なくありません。

これらの疑問に答えるため、実際にシリーズAの経験を持つキャリーミーが、投資ラウンドとその特性、シリーズAに関して解説します。

スタートアップの資金調達を検討している方はぜひ最後までご覧ください!

目次

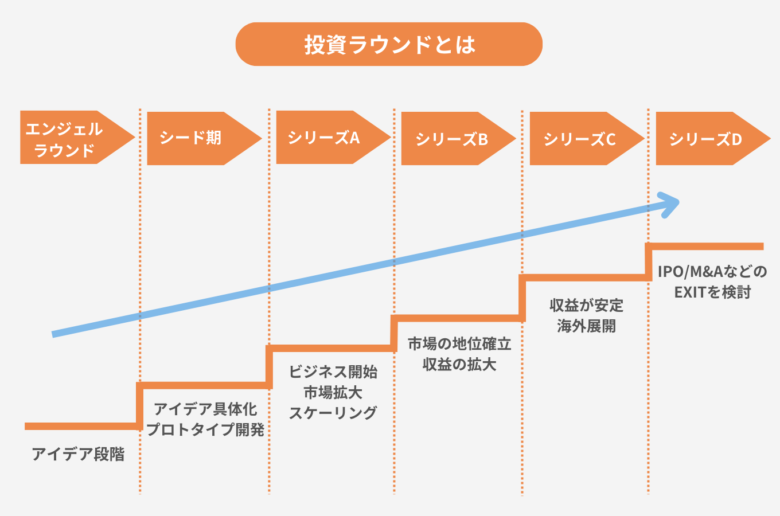

投資ラウンドとは?

投資ラウンドとは、投資家が投資をする際にスタートアップやベンチャー企業の現状を判断するための指標です。「資金調達ラウンド」とも呼ばれ、スタートアップやベンチャー企業が資金調達をする際に、自社のフェーズや必要な資金調達方法を見極める目安にもなります。

各ラウンドにはそれぞれの目的や特徴があり、企業の成長段階や必要資金の規模に応じて適切なラウンドが選ばれます。

主な投資ラウンドの分類は以下の通りです。

エンジェルラウンド

シード期

シリーズA

シリーズB

シリーズC

シリーズD以降

各ラウンドにはその特定の目的と期待されるマイルストーンが存在し、企業はそれを達成することで次の段階へと進むことが期待されます。

それぞれのラウンドの詳しい特徴については後述します。

キャリーミー1.1億円資金調達時のVC・CVCの質問リスト

早期の資金調達を実現したい方、これからピッチに出る予定の方必見!

シリーズAの定義と平均的な資金調達額とは?

シリーズAは、スタートアップやベンチャー企業が資金調達を行う際の投資ラウンドの一つで、以下の特徴があります。

シリーズA企業の成長段階

企業は、初期のプロトタイプの開発や市場テストを終え、事業モデルの確立や初期の収益を実現していることが多い。

シリーズAの資金の使い道

シリーズAの資金は、製品の改良、チームの拡大、マーケティング活動の強化、新市場への進出など、事業の拡大を目的として使用されることが多い。

シリーズAの投資家

主にベンチャーキャピタルや専門の投資ファンドが参加。これらの投資家は、企業の将来の成長ポテンシャルや、事業モデルの持続性を重視して投資判断を行う。

シリーズAの平均的な資金調達額

シリーズAの平均的な資金調達額は、数億円から十数億円と言われていますが、地域(国)や業界、時期によって大きく変動します。

例えば、バイオテクノロジー系のスタートアップは、開発費用が高いため、他の業界よりも大きな資金を調達することが一般的です。

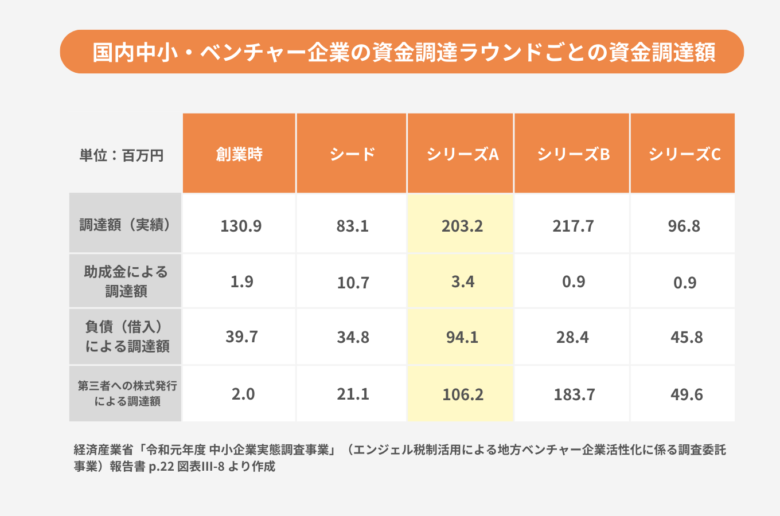

経済産業省「令和元年度 中小企業実態調査事業」のデータによると、シリーズAの平均調達額(実績)は約2億円とあります。

参考:経済産業省「令和元年度 中小企業実態調査事業」(エンジェル税制活用による地方ベンチャー企業活性化に係る調査委託事業)報告書 p.22 図表Ⅲ-8

なお、海外のシリーズAでは、日本よりも大規模な資金調達が行われています。

たとえば世界最大のスタートアップ大国とも言われるアメリカのシリーズAでは、2022年の平均的な資金調達額は1980万ドルで、中央値は1200万ドルにのぼります。

参考:世界最大級のベンチャー企業データベース『Crunchbase』 Charts: How Robust Is Series A Funding Amid The VC Downturn?

最終的に、シリーズAの資金調達額は、企業のニーズ、ビジョン、過去の業績、投資家との交渉など、多くの要因によって決まるため、自社の現状をふまえた上で目標の資金調達額を設定するのが良いでしょう。

シリーズA以外の各ラウンドの特徴

ここでは、シリーズA以外のラウンドについて、企業の成長過程・資金調達の特徴を詳しく見ていきます。

エンジェルラウンド

エンジェルラウンドでは、個人投資家である「エンジェル投資家」からの投資を中心に資金を集めます。

企業はまだアイデアやコンセプトの段階であり、具体的な製品やサービスは形になっていないことが多いです。組織体制も未完成であり、調達した資金は人材確保などに活用されます。

エンジェルラウンドの資金調達の特徴

調達額:

数百万円から数千万円程度の投資が多い傾向にあります。

投資家の特性:

エンジェル投資家は、経験豊富な起業家、業界の専門家、富裕層の個人などが含まれます。単なる資金提供だけでなく、ノウハウやネットワーク、アドバイスを提供することも多いです。

リスク:

この段階では事業の不確実性が高いため、投資のリスクも高い。そのため、エンジェル投資家は高いリターンを期待して投資を行う場合もあるが、起業家の人柄などに魅力を感じて支援的な意味合いで資金提供することも少なくありません。

シード期

シード期では、アイデアの具体化、プロトタイプの開発、初期の市場テストなどを行う段階で資金調達が行われることが一般的です。

シード期の資金調達の特徴

調達額:

数千万円から数億円規模。経済産業省の調査によると、シード期の資金調達調達額の平均値は約8,300万円でした。

投資家の種類:

シード期の主な投資家はエンジェル投資家や初期ステージのベンチャーキャピタルです。その他の資金調達方法としては、銀行からの借入や政府の助成金の活用が挙げられます。

シリーズB

シリーズBは、スタートアップやベンチャー企業が成熟期に突入し、事業の拡大と成長を続けるために資金調達を行う際の投資ラウンドです。

シリーズBは、シリーズAの後に位置し、一般的には企業が市場での地位を強化し、収益を増やす段階で行われます。調達した資金は新市場への進出、製品の改良、マーケティングとセールスの拡大、M&A活動、組織の強化などに活用されます。

シリーズBの資金調達の特徴

投資額:

シリーズBの資金調達額は、通常、数億円から始まり、一般的にシリーズAよりも大規模です。実際にキャリーミーでは、シリーズBラウンドとして2022年に総額約3.5億円の資金調達を実施しています。

投資家の種類:

シリーズBに参加する主な投資家は、ベンチャーキャピタル(VC)ファンドやプライベートエクイティファンド、戦略的投資家(大手企業など)が含まれます。彼らは、企業の成長と市場での競争力を評価し、戦略的なアドバイスを提供します。

シリーズC

シリーズBを終え、黒字経営を継続できるようになった段階でシリーズCの資金調達へ挑戦します。シリーズCの資金調達を達成した企業は、全国・海外展開、IPOの準備に入るケースもあります。

シリーズCの資金調達の特徴

投資額:

シリーズCの資金調達額は、最低でも数億円から始まり、高ければ数十億程度に上ることもあります。これは、企業が大規模な成長と市場でのシェア拡大を追求するために必要な資金を提供します。

投資家の種類:

シリーズCに参加する投資家は、ベンチャーキャピタル(VC)ファンド、プライベートエクイティファンド、戦略的投資家、公的な投資機関など多様です。彼らは、企業の市場でのシェア率と海外展開の計画などを評価します。

シリーズD以降

シリーズD以降は、スタートアップやベンチャー企業が安定的に収益を出せるようになり、IPOやM&AなどのEXIT(出口戦略)へ具体的に行動していく段階です。シリーズD以降の資金調達を通じて、新規事業の立ち上げ、技術革新などに取り組む企業もあります。

シリーズD以降の資金調達の特徴

投資額:

シリーズD以降の資金調達は、通常、少なくとも10億円に及び、企業の規模と成熟度に応じて異なります。これにより、大規模な成長と戦略的な展開が支援されます。

投資家の種類:

シリーズD以降には、シリーズCと同様に多様な投資家が参加します。

シリーズAでの資金調達のポイント・注意点

各ラウンドの特徴について理解していただいたところで、ここではシリーズAでの資金調達のポイントや注意点についてより詳しく見ていきましょう。

製品/サービスの実績を示す

シリーズAの段階では、製品やサービスの市場での需要や収益性を示すデータが求められます。

初期の顧客からのフィードバックや収益の傾向、ユーザー成長率などの実績をしっかりと示すことが重要です。実際にシリーズAラウンドのキャリーミーでは、フリーランスの登録ユーザー数が4,500人、導入クライアント社数も650社ほどと順調に伸びていました。

関連記事:赤字借金状態から2年で資金調達へ挑戦し本田圭佑氏からも出資!3ヵ月弱で1.1億円の資金調達を実施できた理由

明確なビジョンと成長戦略

投資家は、資金を提供する先の企業が将来的にどのようなビジョンを持ち、どのような戦略で成長していくのかを知りたいと考えています。

ビジョンが魅力的であり、成長戦略が具体的で実現可能性が高い場合、投資家はリスクを受け入れて投資したくなるからです。

そのため、明確なビジョンと具体的な成長戦略を提示することが求められます。

強固な経営チーム

投資家は、経営チームが信頼性のあるリーダーシップを持ち、ビジネスの成長を導く経験を持っているかどうかを評価します。

過去の起業家としての成功経験や、業界での長年の経験は、信頼性を高めるので積極的にアピールしていきましょう。

また、経営チームが所属する業界に関する知識や専門知識が豊富であることは、投資家にとって魅力的です。

過去のプロジェクトや起業家としての成功、成長した企業の達成した目標などが、投資家にとって重要な指標となります。

その他にも、経営者が求められるスキルとしては、優秀さ以外にも強固な組織を作り上げることができるコミュニケーション能力も非常に重要です。

当時、アーリーステージでキャリーミーに出資を決めてくださった本田圭佑氏も「ファウンダーの優秀さ、かつコミュニケーション能力を大事にしている部分を感じさせていただいたことが、投資を決めた理由」とYouTube動画で語っています。

適切な評価額の設定

企業の評価額を適切に設定することで、適切な資金を調達することができます。

過大評価や過小評価は、将来的な資金調達や企業の成長に悪影響を及ぼす可能性があるので注意しましょう。

企業が過大に評価されると、将来的な資金調達が難しくなる可能性があり、逆に過小に評価されると、企業は必要な資金を調達できず、成長の機会を逃す可能性があります。

適切な評価額の設定は、企業が競争力を維持するために重要です。

競合他社と比較して公正な評価額を設定することで、投資家の関心を引きつけ、競争力を維持することができます。

また、適切な評価額の設定は、企業の長期的な成功に寄与します。過度に高い評価で資金調達を行うと、将来的に株式の価値が上昇しにくくなり、株主に対するリターンを提供する難しさが増します。

長期的なパートナーシップを意識する

資金調達は、単に資金を得るだけでなく、長期的なパートナーシップの始まりでもあります。

投資家との関係性を大切にし、信頼関係を築くことが重要です。

シリーズAの投資家は、一般的に単なる資金の提供者ではなく、戦略的なパートナーとして企業に付加価値を提供することが期待されます。

長期的なパートナーシップは、信頼と相互の信用に基づいて成り立ちます。

企業と投資家は、透明性と誠実さを持って関係を構築し、信頼を築いていくようにしましょう。

希望する資金額と使用目的を明確にする

投資家は、企業がどれだけの資金を必要とし、それをどのように利用するかを明確に理解したいと考えます。

そのため資金額と使用目的を明確に示すことは、透明性と信頼性を高め、投資家との信頼関係を構築することに繋がります。

また、資金の使用目的を明確にすることは、リスク管理に役立ちます。

投資家は、資金がどのように使われるかを理解し、リスクを適切に評価するため、リスクを管理できるプランを提供することが重要です。

企業と投資家の間で共通の理解が得られるよう、詳細な計画を準備しておきましょう。

複数の投資家と交渉する

複数の投資家と交渉することは、競争的な状況を生み出します。

そのため、複数の投資家が資金提供の意向を示す場合、企業はより良い資金条件を交渉できる可能性が高まるでしょう。

また、単一の投資家に依存せず、複数の投資家から資金を調達することは、リスクを分散するのにも役立ちます。

特定の投資家が撤退した場合でも、他の投資家との合意に基づいて調達を続行できます。

シリーズAの成功事例

ここでは、キャリーミーが実際に経験したシリーズAの資金調達の流れ、またどのような意図で資金調達をしたのかについてご紹介します。

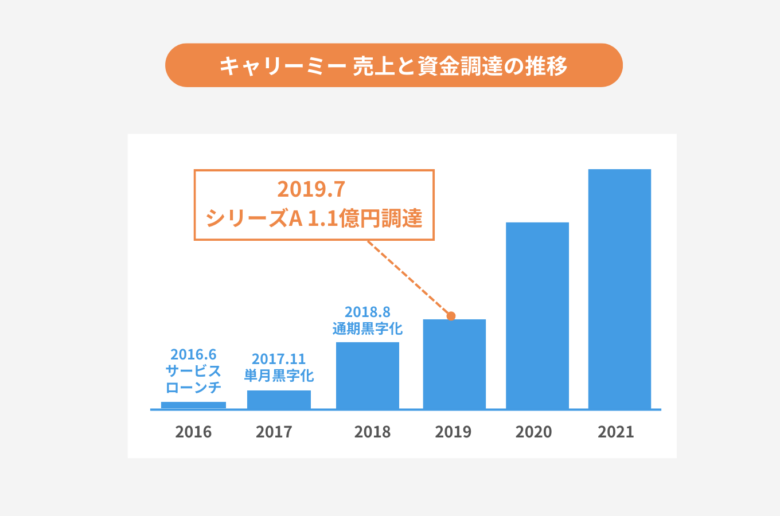

キャリーミーは優秀な個人のプロと企業のマッチングサービスとして、2016年にローンチ。SEOを中心に広告費ゼロでプロ人材5,000名の集客に成功し、プロ人材のみで構成した組織体制で、創業2年で通期黒字化を達成しています。

軌道に乗り始めたキャリーミーをさらに成長させたい、企業への認知拡大のため広告施策などを行う資金を集めたい、という思いから、2019年にシリーズAの資金調達へ動き出しました。

その結果、2019年4月10日のピッチから2ヵ月と20日後の7月1日に、1.1億円を調達することができました。

シリーズAの資金調達のため最も力を入れたのは、「投資家が最も懸念するであろう点を予想し、投資家が納得するであろうストーリー」を準備することです。

短期間で投資家との合意を得るためには以下の3つのポイントについて説明できるようになることが重要だと考えていました。

①事業ドメイン(市場)が魅力的(市場規模が大きい、かつ成長していること)

・なぜ、魅力的なのにこれまでプレーヤーがいなかったのか

・世の中のどのような変化があって、事業として成り立つ要素が出てきたのか

の2点も合わせて説明できるようにすること

②その魅力的な市場の中で、今後市場の中で他社より良いポジションをとれること、差別化して勝てる、もしくは独占できること

③結果、中長期的に利益を生み出せること、収益性が高いこと

特に②については、競合の参入が予想できない状況のなかで、丁寧でわかりやすい説明が必要です。

そこで、

・全く同じ事業領域に参入してきても、そこでは差別化が論点ではなく、市場が急成長する(から自社も成長しやすい)こと

という2点を意識的に実行しました。

その結果、パーソルホールディングス株式会社、プロサッカー選手であり経営者・投資家でもある本田圭佑氏などによる資金調達をおよそ3ヶ月で実現することができました。

キャリーミーではシリーズAでコンタクトを取った合計約20社の投資家からの質問(と返し方)と回答ポイント(弊社事例つき)も公開しています。

ぜひ合わせてチェックしてみてください。

キャリーミー1.1億円資金調達時のVC・CVCの質問リスト

早期の資金調達を実現したい方、これからピッチに出る予定の方必見!

関連記事:赤字借金状態から2年で資金調達へ挑戦し本田圭佑氏からも出資!3ヵ月弱で1.1億円の資金調達を実施できた理由

シリーズAを経て、2022年にはシリーズBラウンドとして総額3.5億円の資金調達も果たし、キャリーミーの累計資金調達額は累計5.8億円となっています。

シリーズAの失敗例・リスク

シリーズAの投資ラウンドは、スタートアップが初めて大きな外部資金を調達する段階となります。

この段階での資金調達は、企業の成長を加速させるための重要なステップですが、同時に多くのリスクや失敗の可能性も伴います。

シリーズAの失敗例やリスクとしては、一般的に以下のようなケースが考えられます。

過度な評価によるリスク

シリーズAの段階で過度に高い評価を受けると、次回の資金調達時にその評価を超える実績を上げることが難しくなり、ダウンラウンド(前回より低い評価での資金調達)のリスクが高まります。

資金使途の不明確さ

資金使途が明確でない場合、無駄な支出が増え、資金が燃え尽きるリスクが高まります。

不適切なパートナーシップ

投資家との価値観やビジョンの不一致は、将来的な意思決定の際に摩擦を生む可能性があります。

過度な拡大

シリーズAの資金で急激に拡大することは、組織の体制や文化の維持が難しくなるリスクを伴います。特に、急な拡大を行ったせいで、バーンレート(Burn Rate)「資金燃焼率」が急激に高まり、倒産や消極的な会社売却に繋がる事例も少なくありません。

技術や製品の未熟さ

資金調達後に技術や製品の問題点が明らかになると、再投資のリスクや市場の信頼を失うリスクがあります。

2021年にソフトバンクが1.7億ドルを投資し、評価額11.7億ドルのユニコーン企業として注目されていたSNSアプリサービスのIRLは、公表していた月間1200万のアクティブユーザーのうち、実際は95%のユーザーをbotアカウントで偽っていたことで、2023年にサービスの閉鎖に追い込まれた、という失敗例に終わっています。

参考:ソフトバンクが1.7億ドル出資したソーシャルアプリ「IRL」、95%がボットとバレて閉鎖

競合との差別化の不足

シリーズAの段階で競合との差別化が不十分な場合、市場での立ち位置を確立することが難しくなります。

法的・契約上の問題

投資契約の内容を十分に確認しないまま進めると、後々法的なトラブルや不利益な条件に縛られるリスクが高まります。

結論として、シリーズAの投資ラウンドは、スタートアップの成長を加速させる大きなチャンスですが、同時に多くのリスクも伴います。

適切な評価、明確なビジョン、資金の使途の計画など、様々な側面からの慎重な検討と準備が必要です。

シリーズAのバックアップ資金調達方法4選

目標とする金額をシリーズAで資金調達するために奔走したとしても、必ずしもすべてのスタートアップが大きく資金調達できるとは限りません。問題は、もし仮に希望とする資金調達額が得られなかった場合、どのようなバックアッププランを取るかということです。

ここでは、第二・第三の選択肢となりうる、シリーズAで知っておくべき資金調達方法を4つ紹介します。

ブートストラッピング(自己資金での運営)

ブートストラッピングは、外部の投資家や金融機関からの資金に頼らず、企業の創業者や経営チームが自己の資金や事業からの収益を再投資して事業を成長させる方法を指します。

外部からの資金調達のプレッシャーや制約を受けることなく、自らのビジョンを追求することができる一方、資金の制約やリスクの集中といった課題も伴います。

ブートストラッピングのメリット

経営の独立性:

外部投資家からの影響を受けず、自らのビジョンや方針で事業を進めることができる。

資本コストの削減:

外部からの資金を受け入れないため、利息や配当、株式の希薄化などのコストが発生しない。

経営の焦点:

短期的な収益追求や投資家への報告のプレッシャーから解放され、長期的なビジョンに集中することができる。

ブートストラッピングのデメリット

資金の制約:

自己資金や事業収益に依存するため、資金の拡大が難しく、大きな投資や拡大が制約されることがある。

リスクの集中:

創業者や経営者の資金を主に使用するため、事業の失敗が直接的な財務的リスクとなる。

ブートストラッピングの注意点

資金管理の徹底:

資金の制約があるため、厳格な資金管理や予算策定が必要。

成長機会の見極めが必要:

限られた資金の中で、最も効果的な投資や成長機会を見極める能力が求められる。

コンバーチブルノート・SAFE(Simple Agreement for Future Equity)

コンバーチブルノートとSAFEは、ベンチャー企業が初期段階で資金調達を行う際のシンプルな方法として人気があります。

これらの方法は、企業の評価を直接決定することなく、将来の資金調達ラウンドでの株式転換を前提とした契約を結ぶものです。

借入金として提供される資金で、将来の資金調達ラウンドでの特定の条件下で株式に転換される。

コンバーチブルノートのメリット

迅速な資金調達:

企業評価をすぐに決定する必要がないため、迅速な資金調達が可能。

利息の株式転換:

利息が発生し、一定期間後または次の資金調達時に株式に転換される。

コンバーチブルノートのデメリット

返済額:

負債のため定期的に利息を支払い、満期を迎えると額面を償還する必要がある。返済額が増加する可能性がある。

将来の資金調達ラウンドでの株式転換を前提とした契約。コンバーチブルノートと似ているが、借入金ではなく、将来の株式に対する権利を表す。

SAFEのメリット

企業評価の猶予:

企業評価をすぐに決定する必要がない。

利息がない:

利息が発生しないため、コンバーチブルノートよりもシンプル。

スピード:

資金調達の手続きが迅速。

SAFEのデメリット

交渉の手間:

投資家との交渉が必要で、将来の資金調達ラウンドの条件に大きく依存する。

コンバーチブルノート/SAFEの注意点

契約内容の精査:

両方の方法とも、将来の資金調達ラウンドの条件や評価に大きく影響されるため、契約内容をしっかりと確認することが重要。

交渉の精度:

転換条件、割引率、キャップ(最大評価額)などの条項に注意を払い、企業の利益を最大化するための交渉を行うことが求められる。

アクセラレータ・インキュベータープログラムへの参加

アクセラレータやインキュベーターは、スタートアップやベンチャー企業の成長を支援するためのプログラムや組織です。

これらのプログラムに参加することで、ベンチャー企業は資金調達の機会を得るだけでなく、ビジネスのノウハウやネットワーク、リソースの提供を受けることができます。

既に事業を開始しているスタートアップの成長を加速させるためのプログラム。短期間の集中的なサポートやメンタリング、ワークショップが提供されることが多い。

アイデア段階や初期段階のスタートアップを対象とし、事業の立ち上げや成長をサポートするプログラム。オフィススペースの提供や長期的なサポートが特徴。

アクセラレータ/インキュベータのメリット

資金提供:

多くのアクセラレータやインキュベーターは、参加企業に対して資金を提供することがある。

メンタリング:

経験豊富な起業家や業界の専門家からのアドバイスやフィードバックを受けることができる。

ネットワークの拡大:

他のスタートアップや投資家、業界関係者とのネットワークを構築する機会が増える。

アクセラレータ/インキュベータのデメリット

株式の譲渡:

資金提供の対価として、一部の株式を譲渡する必要があることが多い。

プログラムの制約:

特定の期間や場所での参加が求められることがある。

アクセラレータ/インキュベータの注意点

適切なプログラムの選定:

自社のニーズや目的に合ったアクセラレータやインキュベーターを選定することが重要。

契約内容の確認:

資金提供の条件やプログラムの内容、期間など、契約の詳細をしっかりと確認することが必要。

クラウドファンディング

クラウドファンディングは、インターネットを利用して広く一般の人々から少額ずつ資金を集めることで、プロジェクトや事業を実現するための資金調達方法です。

新しいアイデアやプロジェクトを持つベンチャー企業にとって、資金調達だけでなく市場の反応の確認やコミュニティの構築といった多岐にわたるメリットがあります。

しかし、成功するためには、プロジェクトの内容や目的を公開し、支援者の関心や共感を引きつけることが重要です。

クラウドファンディングのメリット

資金調達のハードルが低い:

金融機関や投資家を通さずに、直接一般の人々から資金を集めることができる。

市場の反応の確認:

製品やサービスのアイデアに対する市場の反応や需要を同時に確認することができる。

ブランドやコミュニティの構築:

クラウドファンディングを通じて、ファンや支援者との強い絆やコミュニティを構築することができる。

クラウドファンディングのデメリット

高い公開性:

プロジェクトの内容や進捗を公開する必要があり、失敗や遅延が公になるリスクがある。

報酬の提供義務:

支援者に対して約束した報酬やリターンの提供が必要となる。

クラウドファンディングの注意点

プロジェクトの明確なプレゼンテーション:

クラウドファンディングは、支援者の共感や関心を引きつけることが重要なため、プロジェクトの内容や目的を明確に伝えるプレゼンテーションが必要。

透明性の確保:

進捗の報告や問題が発生した際の対応など、透明性を確保することで、支援者の信頼を維持することができる。

まとめ

本記事では、シリーズAの基本的な特徴、資金調達のポイント、成功と失敗事例を詳しく解説しました。

資金調達はスタートアップの成長をサポートする重要なステップであり、特に「シリーズA」はその転換点となるフェーズです。

実際の経験を基にしたこれらの情報は、今後の資金調達活動の参考として活用いただけると思います。

スタートアップが次のステージへと進むためには、適切な情報と戦略が欠かせません。

本記事が、皆様のビジネスの成長と成功の一助となることを心から願っています。

キャリーミーはマーケティング・広報領域を中心にプロ人材を紹介しています!

- 中途採用では出会えない優秀な人材が自社のメンバーに!

- 戦略から実務まで対応、社員の育成など業務内容を柔軟に相談!

- 平日日中の稼働や出社も可能!

この記事を書いた人

- 加来 涼太

3度の事業立ち上げを経験し、これまで2度事業売却した連続起業家。 フリーのプロ人材としても、数社で活躍する現役のWEBマーケター。

2014年、高校3年時にフィリピン留学したことを機に、大学在学中に留学代理店事業を立ち上げ学生起業を経験。WEBマーケティングを独学と実践で学び、WEB経由での集客活動を仕組み化し、同事業を約4年間運営した後に事業売却。新卒後は、海外にある日系ITスタートアップの新規事業プロジェクトに約半年間参画。

2019年、自社ITサービスの開発・WEBメディアの運営事業等を行う株式会社ツーベイスを創業。サイトM&Aプラットフォームサービスの運営開始から約1年後に、自身2度目の事業売却を行う。1年間の運営期間で審査した対象サイトは約200件に及ぶ。現在は、月間最大100万PV越えのWEBメディアを運営したり、留学関連の新規事業立ち上げに従事。過去に立ち上げた累計のサイト数は10を超える。

2023年、自身の会社を経営しながら、これまでの経験を活かし、フリーのSEOディレクター等としても数社で活動している。主な実績:約1年間/週1程度の稼働で、事業会社が運営するサイトへのオーガニックトラフィック数を月間約20万増やし、昨対比で約200%増を達成。同サイトの月間トラフィック価値30,000$以上の向上も実現。