確定申告で“正しく”節税 〜よく聞かれる経費計上のポイントをわかりやすく解説〜

さて、前回まで確定申告で“正しく”節税する2つのポイントについてお話をさせて頂きました。 (前編記事、後編記事)

今回は確定申告をする上で、特によく聞かれる“経費計上にまつわる分かりづらいポイント”についてお話をさせて頂きます。

確定申告で正しく節税!わかりづらいポイントを解説!

確定申告をする上で、経費の考え方は既に説明をさせて頂きましたが、それを踏まえても実際に申告する際に分かりづらい・不安になってしまいやすいポイントがあります。それを個別にご説明させて頂きます(事業所得がある方を前提に話を進めますが、そうでない方も参考になるかと思います)。

(確定申告のよく聞かれる分かりづらいポイント)

1.国民健康保険、国民年金

2.住民税

3.民間の生命保険

4.固定資産税、自動車税

5.印紙税、事業税

6.扶養の方の取扱い

7.配偶者のいる方の取扱い

8.借入金の返済額

9.個人名義のクレジットカードで支払ったもの、

10.12月以前の分だが、支払いが翌年になるもの

1. 国民健康保険、国民年金

・国民健康保険料、国民年金の保険料は“経費にはなりませんが、社会保険料控除を受けられます”。つまり、事業所得を集計する際の経費には含めずに、「所得控除」の一つとして、集計された所得から直接控除することになります。

・国民健康保険料、国民年金ともにその対象年度内に“支払った金額”が控除対象となります。それぞれ対象年度内に支払っていなければ控除対象にはなりません。更に、生計を一にする親族分も計上可能ですので、計上漏れの無いように気をつけましょう。

・また、国民健康保険料に関しては、控除証明書や領収書を添付して提出する必要はありません。自治体によっては、年間の支払い金額を証明する書類を送ってくれない場合もあるので、その場合には、自ら領収書や通帳の情報をもとに集計する必要があります。一方、国民年金の場合には、その控除証明書(もしくは領収書)を添付する必要があります。もしお手元にそのような書類がない場合には、所轄の日本年金機構に問い合わせるなどして、確認ようにしましょう。

2. 住民税

・住民税は、事業主個人にかかる税金なので、“経費にはなりません”。ちょっと、会計処理の話になりますが、住民税は経費にならないため、現金等で支払った場合には、帳簿をつける必要はありませんし、もし、事業用の銀行口座から納付した場合には「事業主貸」という勘定科目で処理することになります。「租税公課」といった勘定科目に含めて経費にすることは出来ませんので、注意しましょう。

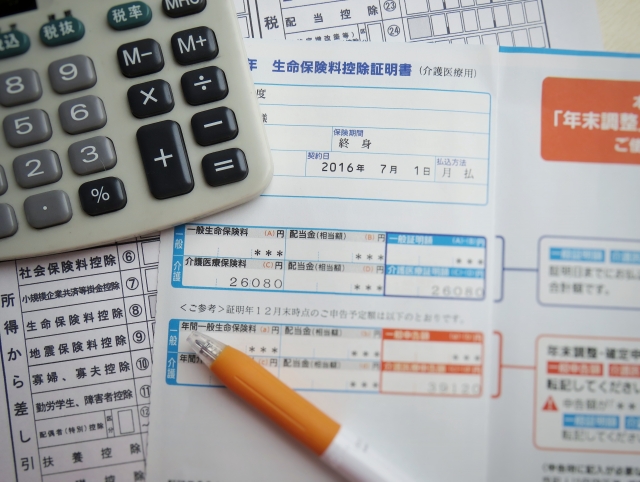

3. 民間の生命保険

・生命保険料の支払額(掛け金)は、“経費にはなりませんが、生命保険料控除を受けられます”。国民健康保険料等と同様に、事業所得を集計する際の経費には含めずに、「所得控除」の一つとして、集計された所得から直接控除することになります。

・生命保険料控除を受ける場合には、その支払を裏付ける「生命保険料控除証明書」を添付する必要があります。これは、通常、加入している生命保険会社から10月から年末にかけて送られて来るものですので、もし確定申告時にお手元になければ、生命保険会社に問い合わせてみて下さい。

・また、生命保険料控除には、その契約締結日が平成24年1月1日以降か否かで「新」と「旧」に別れ、種類も「一般生命保険料」、「介護医療保険料」、「個人年金保険料」の3つに分かれます。「生命保険料控除証明書」を確認し、それぞれ区別して集計するようにしましょう。

4. 固定資産税、自動車税

・固定資産税、自動車税については、その対象が事業として使用している部分があれば、その“使用割合に応じて経費にすることができます”。

・例えば、持ち家の一部を事業所として使用しており、面積割合からその持ち家の減価償却費の1/3を経費として計上しているような場合であれば、固定資産税も総額の1/3を「租税公課」として処理出来ます。また、自動車も私用分と事業用分を明確に区別していて、例えば、1/2が事業用分としている場合であれば、自動車税も総額の1/2を「租税公課」として処理出来ます。

5. 印紙税、事業税

・印紙税、事業税も“経費にすることができます”。

・印紙は事業をするために必要になってくるものと考えられるため、(事業で必要になったもののみ)「租税公課」として経費処理します。ただし、厳密なことを言うと、経費計上出来るのは使用したもののみなので、未使用分の印紙は「貯蔵品」などとして、資産計上する必要があります。

・また、事業税はまさに事業を営むにあたり公共サービス等を利用することの対価として支払うものなので、「租税公課」として経費処理出来ます。

6. 扶養の方の取扱い

・扶養とは簡単に言うと、自分以外の人の生活費をまかなっている状態のことを指します。扶養されている親族等の方がいる場合、そのまかなっている生活費は経費にはなりませんが、“扶養控除を受けられる可能性があります”

・扶養控除を受けるためには、その対象者が要件にすべて当てはまっている事が必要です。

(1)配偶者以外の親族(6親等内の血族及び3親等内の姻族をいう)又は都道府県知事から養育を委託された児童(いわゆる里子)や市町村長から養護を委託された老人であること

(2)納税者と生計を一にしていること

(3)年間の合計所得金額が38万円以下であること(給与のみの場合は給与収入が103万円以下)

(4)青色申告者の事業専従者としてその年を通じて一度も給与の支払を受けていないこと又は白色申告者の事業専従者でないこと

(5)扶養となっている方が、その年12月31日時点で16歳以上であること

・特に上記(5)は間違いがちなので、注意するようにして下さい。

7. 配偶者のいる方の取扱い

・配偶者とは簡単に言うと、婚姻届を提出した方のことです。そのため、いわゆる内縁の妻のような方は、現在の法律では配偶者とはなりません。そして、配偶者の方がいる場合には、“配偶者控除や配偶者特別控除を受けられる可能性があります”。

・平成29年度の税制改正では、この点が大きく変わり、平成30年度の申告からその新制度がスタートします。注意すべきは、この控除を受ける納税者本人の合計所得金額が1,000万円(給与年収の場合であれば1,220万円)を超える場合は、この配偶者控除を活用できないという点です。納税者本人の合計所得金額900万円(給与年収の場合であれば1,120万円)以下であればそういった制約はないのですが、高所得者には配偶者控除のメリットが制限されているので注意が必要です。

・一方、配偶者控除、配偶者特別控除をうけるためには、その扶養されている方の年収に上限があったのですが、それはこの税制改正により拡大されました。

・配偶者控除の給与年収上限: 103万円→ 150万円に拡大

・配偶者特別控除の給与年収上限: 141万円→ 201万円に拡大

・この制度改正により、(一概には言えませんが)共働き家族に恩恵がある一方、高所得者にはその恩恵が制限される傾向があったと見ることができそうです。

8. 個人名義のクレジットカードで支払ったもの

・個人名義のクレジットカードで支払ったものが経費になるか不安になる方はかなり多いです。この点、ご安心下さい。個人名義のクレジットカードで支払ったものでも、それが事業収益を獲得するために必要な支払いであれば“経費になります”(当然、現金で支払ったものも、それが、事業収益を獲得するために必要な支払いであれば、経費になります)。

・一方、個人事業の名義(屋号等)で作成したクレジットカードで支払ったものでも、それが、事業収益を獲得するために必要な支払いでなければ、“経費にはなりません”。

・その際に注意が必要なのは、領収書の保管です。クレジットカードでは通常、後日にクレジットカードの利用明細が届きます。そこでは、支払日、支払い金額、支払先が出てきますが、その使用目的が掲載されないケースが大半です。例えば、Amazonでものを購入すると、それが書籍でも、消耗品でもすべて「Amazon」と印字されて、何に支払ったものなのかが、それだけでは分かりません。そのため、別途、領収書を保管しておくようにしましょう。

9. 12月以前の分だが、支払いが翌年になるもの

・国民健康保険料や国民年金は、対象年度内に支払ったもののみが、控除対象となると前述しましたが、事業を営む上で必要な費用に関しては、支払いが翌年になったとしても、“その対象年度に要した費用であれば、その部分を経費にすることができます”。例えば、12月分の携帯代の支払いが翌年1月になったとしても、それは12月の経費として処理することが出来ます。

・ただ、注意が必要な点として、(当然)12月の経費として処理したものについて、その支払いが翌年1月にあったからといって、翌年1月に再度経費として処理することはできません。一つの経費が二重計上されることは認められないのです。

・また、理由を同じくして、翌年1月分の経費を年内の12月に支払ったからと言って、通常、その分を12月の経費にすることはできません。例えば、来年1月の家賃を12月に支払ったものは、本来1月の経費として処理すべきことになります。

10. 医療費控除の対象額

・医療費控除を活用する場合、病院にかかった領収書を集めることになります。その際、“同一生計の親族の分の領収書も対象になります”。例えば、自分はあまり病院にかかることがなかったとしても、配偶者である奥様(旦那様)や、お子様、ご両親がかかった病院代等の領収書も、医療費控除の対象になります。

・また、ここで対象となる医療費は、その年度内に支払いをしたものが対象になります。未払いのものや、治療を受けた日は関係ない点、ご注意下さい。

・さらに、医療費に補填される保険金は、医療費控除の医療費合計額から差し引かなければなりません。また、その保険金等の金額が年末時点で確定していない場合は、補填されるであろう金額を見積もって、差し引き計算することが必要です。

確定申告で不安があるときは所轄の税務署や専門家に相談を!

どうでしょうか?分かりづらいポイントで代表的なものを説明させて頂きましたが、各ポイントに、それぞれ細かい規定があり、全てを把握して対応するのは、かなり大変ではあります。もし、自分の確定申告に不安がある場合には、所轄の税務署や信頼できる税理士に確認して、手続きを進めてみて下さいね。

事業の規模や取引内容、家庭のイベントの有無等によっては、任せるところを専門家に任せて、自分は本業に特化した方が良い場合もあります!賢く節税して、正しく税金と付き合っていきましょう!

![CARRY ME [キャリーミー] |個人のプロに仕事が舞い込むサイト](https://carryme.jp/magazine/wp-content/themes/carryme/common/images/cta_bt01.png)